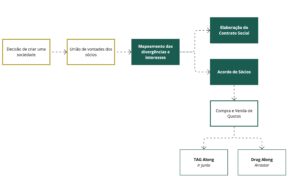

Sociedades empresárias surgem quando pessoas unem vontades e capital para formar uma entidade jurídica.

Reguladas pelo Código Civil, elas geram direitos e deveres entre sócios e a entidade. Apesar do objetivo comum de lucro, os interesses dos sócios costumam divergir.

Assim, conflitos sobre o contrato social ou o regime legal são frequentes. O contrato social é essencial, mas não abrange todas as necessidades dos sócios.

A incompletude desses contratos não é uma falha, mas uma limitação inerente. Isso ocorre devido ao escopo amplo dos contratos e à imprevisibilidade dos conflitos. Além disso, é necessário preservar a privacidade de certos aspectos.

O Papel dos Acordos de Sócios

Nesse contexto, os Acordos de Sócios são essenciais para gerenciar e sincronizar interesses divergentes. Além disso, eles enriquecem o contrato social, focando em necessidades não abordadas pelo documento principal.

Tais acordos facilitam a criação de alianças e a definição de obrigações específicas entre diferentes tipos de sócios. Adicionalmente, permitem estabelecer de forma prévia condições para venda forçada de quotas.

Elaborado junto ao contrato social da empresa, o Acordo de Sócios é confidencial e fundamental para estabilizar as relações societárias. Ele molda a dinâmica entre os signatários, sem alterar a estrutura da sociedade ou da companhia.

Embora explicitamente previsto na Lei de Sociedades Anônimas, não se aplica diretamente a Sociedades Limitadas. Portanto, é necessário eleger a regência supletiva pela Lei de S.A no contrato social.

Considere, por exemplo, uma startup tecnológica emergente. Seus fundadores, buscando proteger inovação e integridade operacional, elaboram um Acordo de Sócios. Este detalha procedimentos para decisões estratégicas, resolução de conflitos e transferência de participações.

Estabelecendo essas diretrizes, o acordo reforça a governança corporativa, protege os interesses dos sócios e gerencia riscos. Isso é particularmente relevante em momentos decisivos, como negociações de venda ou processos de sucessão.

Imagine uma empresa em que existam sócios com menor participação, os não-controladores, e sócios com maior participação, os controladores. Em algum momento, estes últimos podem optar pela venda de suas participações, provocando uma alteração significativa no controle da empresa. Neste cenário, podem surgir divergências que dificultem negociações com terceiros ou mesmo desfavoreçam os sócios minoritários.

A prática comercial, em resposta a essas potenciais fricções, evoluiu para incorporar um arranjo jurídico conhecido como opção de compra e venda.

Este contrato preliminar, unilateral e aleatório confere a um sócio o poder de “obrigar” o outro a adquirir sua participação ou a alienar a sua, proporcionando uma alternativa às limitações impostas pela legislação.

Pode-se dizer que a opção de compra seria um gênero do qual são espécies mais utilizadas as cláusulas de “Call Option e Put Option”, “Buy or Sell” e “Drag e Tag Along”.

![]() Os Pactos de “Tag Along” e “Drag Along”

Os Pactos de “Tag Along” e “Drag Along”

Neste artigo vamos tratar das cláusulas de “Drag Along” e “Tag Along”, que são frequentemente incluídas em Acordos de Sócios para proteger os interesses de sócios majoritários ou minoritários.

Se você é um controlador de uma sociedade ou não-controlador, continue lendo esse texto para entender como essas previsões contratuais podem proteger os seus interesses.

Tag Along: Protegendo o sócio minoritário.

O Direito de “Ir Junto”

A cláusula “tag along” permite que acionistas minoritários se juntem à venda de ações iniciada por um majoritário. Assim, se um acionista controlador decidir vender sua parte, os minoritários podem vender a deles nas mesmas condições.

Especificamente em venture capital, o “tag along” visa:

Permitir que investidores não fiquem presos a sócios indesejados, assegurando liquidez.

Prevenir que o fundador se torne um acionista minoritário preso na própria empresa.

Este direito protege os minoritários durante mudanças de controle, permitindo que saiam da sociedade se desejarem.

Agora, imagine esta situação:

Você possui 20% de uma sociedade, o sócio “A” tem 55%, e os sócios “C” e “D” têm 20% e 15%, respectivamente. Um fundo de investimentos oferece R$ 1.000.000,00 pelo controle da empresa ao sócio “A”. Com a cláusula de “tag along”, você e os outros sócios podem vender suas partes nas mesmas condições.

A cláusula sugere que, se um majoritário vende sua parte, os minoritários podem, mas não são obrigados, a vender também.

Importante ressaltar que a confiança nos fundadores atrai investidores. Assim, se o fundador majoritário vender sua parte, os investidores minoritários também podem liquidar suas participações. Por outro lado, um “tag along” favorável ao investidor pode limitar as opções do fundador. Isso acontece quando um comprador quer apenas parte da empresa, não o total. Logo, o fundador deve entender que concordar com um “tag along” exercível pelo investidor pode limitar suas opções de liquidez.

Drag Along: Proteção ao sócio majoritário

Direito de Arrastar

O “Drag Along” permite que sócios majoritários forcem os minoritários a vender suas partes nas mesmas condições de uma proposta recebida. Este direito é usado quando as condições favorecem o majoritário, unificando a venda.

Se um comprador prefere não manter minoritários, o majoritário pode ativar a cláusula de “drag along”. Assim, os minoritários são “arrastados” na venda, sem poder ficar na sociedade.

Este mecanismo beneficia majoritários, permitindo-lhes impor a venda aos minoritários. Fundadores devem negociar esse direito ao admitir novos sócios.

Minoritários, por outro lado, devem buscar condições que protejam seus interesses. Deve-se assegurar um preço mínimo ou igualdade de termos com o majoritário. Isso garante que minoritários não sejam prejudicados.

O preço ideal deve ser calculado com base no valor da empresa no momento da venda. Assim, uma fórmula de valuation é recomendada, em vez de um valor fixo.

Considere uma startup após várias rodadas de investimento. O fundador, ainda majoritário, recebe uma proposta atrativa de venda. Sem “drag along”, enfrenta o desafio de persuadir os minoritários a vender. Se eles recusarem, a venda pode fracassar, apesar do controle do fundador.

Proteção e poder nas relações societárias

Com efeito, os ajustes de “tag along” e “drag along” são estratégias contratadas que refletem o jogo de poder e proteção dentro das sociedades Eles são projetados para preservar o quadro de sócios e as expectativas legítimas de cada parte. A cláusula de “tag along”, por exemplo, deve estipular condições objetivas, como o preço mínimo de venda das ações, para que os sócios minoritários não se sintam compelidos a vender suas participações por um valor inaceitável.

Conclusão

A implementação de cláusulas de “tag along” e “drag along” em contratos societários é um reflexo da complexidade e sofisticação das relações empresariais modernas. Elas representam ferramentas essenciais para o equilíbrio entre a autonomia e a proteção dos sócios, independentemente de sua participação. A compreensão profunda desses mecanismos é importante para qualquer sócio ou investidor que deseja negociar a proteção de seus interesses.

Em conclusão, é fundamental reconhecer que não há uma “receita de bolo” ou “fórmula pronta” na redação de contratos empresariais, especialmente quando se trata de acordos de sócios que envolvem cláusulas de tag along e drag along.

O advogado responsável pela elaboração do contrato deve ter um profundo entendimento da dinâmica empresarial e das interações entre os sócios para alocar os riscos de forma adequada e prever o comportamento das partes com precisão.

Nem sempre é vantajoso aceitar uma cláusula de tag along, assim como pode ser um descuido não a incluir. Essas decisões são determinantes e podem influenciar diretamente no sucesso ou fracasso do fechamento de um negócio. Portanto, a orientação e condução por profissionais com experiência, que possuem competências que ultrapassam o conhecimento jurídico, tornando-se capazes de entender integralmente os interesses e as posições em jogo, são imprescindíveis.

É um alerta para que a negociação seja equilibrada e manejada com habilidade, considerando todas as nuances do ambiente empresarial.

Referências

FERREIRA, Mariana Martins-Costa. Buy or Sell e Opções de Compra e Venda para Resolução de Impasse Societário. São Paulo: Quartier Latin, 2018.

KUGLER, Herbet Mongenstern. Os Acordos de Sócios nas Sociedades Limitadas. São Paulo: Quartier Latin, 2018.